Estably Blog

Marktkommentar: Korrekturen bei den Pandemie-Gewinnern

01. Februar | Marktkommentar

Die Börsen haben uns in den letzten knapp zwei Jahren (seit April 2020) fast ausschließlich steigende Kurse beschert. Nennenswerte Rücksetzer gab es keine, vor allem der amerikanische Markt – der größte und wichtigste Aktienmarkt der Welt – konnte sich überdurchschnittlich gut entwickeln. Auch unsere Portfolios haben (inklusive der Pandemie) beeindruckende Renditen erzielt.

Die Wertentwicklung von Börsenindizes und Wertpapier-Portfolios verläuft jedoch niemals gleichmäßig. Gute und schlechte Phasen wechseln sich in praktisch nicht vorhersehbarer Folge und Dauer voneinander ab.

Nach dieser langen positiven Phase befinden wir uns nun in einer vorübergehend schlechteren Phase. Wie lange diese dauern wird und wann ein Phasenwechsel kommt, lässt sich nicht bestimmen und weiß man immer erst im Nachhinein. Klar ist aber: negative Phasen sind in der Regel von kürzerer Dauer als positive, werden aber psychologisch bedingt viel heftiger und schmerzhafter wahrgenommen.

Pandemie-Gewinner schwanken

Die größte Schwankung zeichnet sich derzeit vor allem bei Unternehmen ab, deren Geschäftsmodelle von der Digitalisierung vorangetrieben werden. Die Pandemie hat diesen Unternehmen fundamental enormen Rückenwind verliehen. In den letzten zwei Jahren floss Kapital in überproportionalem Ausmaß zu diesen offensichtlichen Gewinnern. Auf fundamentale Bewertungen wurde dabei vom Markt kaum Rücksicht genommen. Dieser Trend kehrt sich seit Oktober 2021 um und nimmt mittlerweile panikartige Zustände an. Analog zur Euphorie am Weg nach oben wird auch nun in der Korrekturphase nur bedingt hinsichtlich Qualität und langfristigen Möglichkeiten der betroffenen Unternehmen unterschieden.

Da wir in unseren Portfolios aber durchaus einige Unternehmen haben, die man zu den Gewinnern der Pandemie zählen kann, sind wir von dem derzeitigen Rücksetzer nicht verschont, sondern vorübergehend zum Teil stärker betroffen als so mancher Index. Unsere Unternehmen halten wir aber im Vergleich zu ihrem langfristigen Potenzial und verglichen mit anderen Unternehmen aus diesem Bereich für sehr attraktiv bewertet.

Wir rechnen damit, dass im Verlauf des Jahres die fundamentalen Ergebnisse der Unternehmen wieder in den Vordergrund rücken. Wir sehen uns für diese Phase bestens positioniert. An unseren langfristigen Erwartungen für die Unternehmen hat sich in den letzten Tagen und Wochen nichts geändert, wir antizipieren bei unseren Unternehmen ein langfristig unverändertes Wertsteigerungspotenzial, auch wenn die Aktienkurse teilweise ein komplett konträres Bild zeichnen. Bei fallenden Kursen steigen unsere Renditeerwartungen über die Dauer unseres Anlagehorizontes.

Unterjährige Rücksetzer sind völlig normal

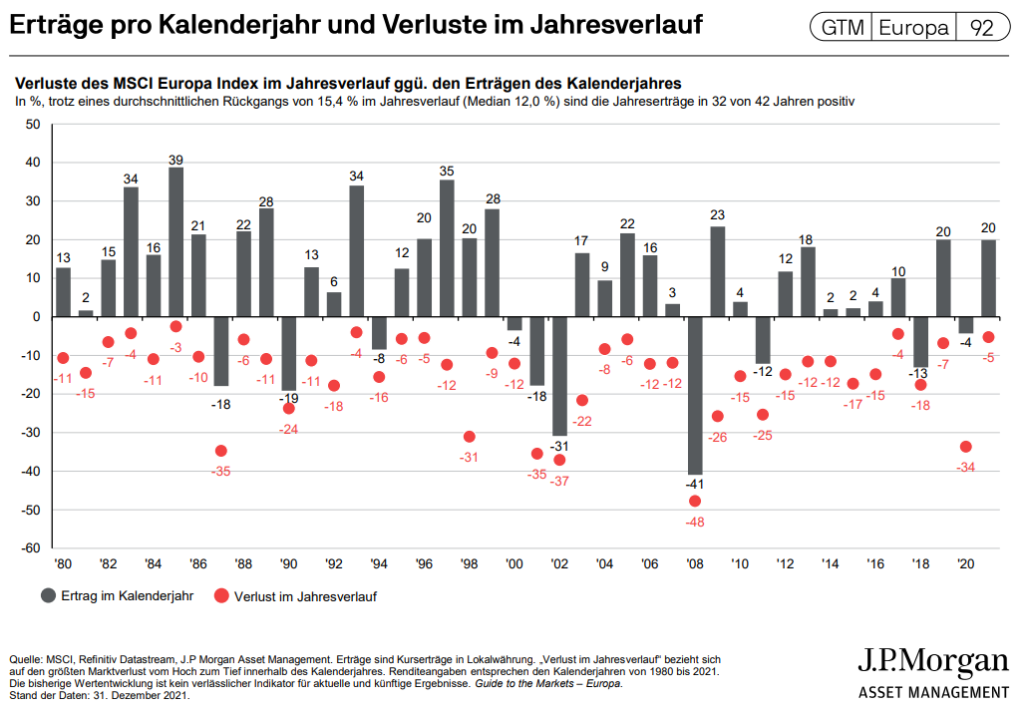

In den letzten 42 Jahren fielen die Kurse des S&P 500 innerhalb eines Jahres im Durchschnitt um -14%. In 32 der 42 Jahren endete das Börsenjahr aber trotz dieser Rücksetzer positiv. Der Index schaffte im Schnitt ein jährliches Wachstum von 9,4% bzw. insgesamt rund 4‘350%.

In der nachfolgenden Grafik symbolisieren die roten Punkte die unterjährigen Zwischentiefs, während die Balken im positiven Bereich die Jahresendperformance darstellen.

Für Rücksetzer gibt es die unterschiedlichsten Gründe, manche sind besser, manche schlechter bzw. mehr oder weniger gerechtfertigt. Alle Rücksetzer haben eines gemeinsam: sie sind mit den Sorgen der Anleger verbunden. Je nach Stärke der Rücksetzer wandeln sich diese Sorgen, bis irgendwann nur noch die pure Angst vor weiteren Kursstürzen im Vordergrund steht, und der ursprüngliche Grund weit in den Hintergrund gerückt ist. Rücksetzer dieser Art sind eher von kurzer Dauer, da sie nicht im Zusammenhang mit einer wirtschaftlichen Krise oder dem Platzen einer Blase stehen.

Die aktuellen Sorgen der Marktteilnehmer drehen sich aus unserer Sicht hauptsächlich um mögliche negative Auswirkungen von steigenden Zinsen, der Rücknahme der monetären Maßnahmen der Zentralbanken, sowie einer angestiegenen Inflationsrate, wandeln sich zunehmend aber auch rein in die Angst vor fallenden Kursen. Wir betrachten diese Themen insgesamt relativ gelassen und sehen uns weder mit schwierigen neuen Fragen oder grundlegend geänderten fundamentalen Entwicklungen konfrontiert (wie es beispielsweise im März 2020 noch der Fall war).

Steigende Zinsen keine Gefahr für unsere Technologieunternehmen

Warum sind steigende Zinsen ein Argument für fallende Bewertungen bei (Technologie)-Unternehmen?

Zum einen verteuern steigende Zinsen Kredite, die ein solches Unternehmen aufgenommen hat. Für die meisten unserer Unternehmen ist das kein Thema, da diese selbst reichlich Erträge erwirtschaften und kaum von Fremdkapital abhängig sind.

Zum anderen wird der faire Wert eines Unternehmens aus den diskontierten zukünftigen Erträgen errechnet. Das heißt, sämtliche prognostizierten Erträge, die das Unternehmen in Zukunft erwirtschaftet, werden mit dem aktuellen Zinssatz zuzüglich einem entsprechenden Risikoaufschlag abgezinst. Steigt der Zinssatz (wie von der US-Notenbank angekündigt) sind die zukünftigen Erträge weniger wert, was die Bewertung reduziert.

Die Begründung einer reduzierten Bewertung aufgrund eines höheren Abzinsungsfaktors ist aus unserer Sicht ebenso nicht gerechtfertigt. Der Diskontsatz, mit dem die zukünftigen Erträge abgezinst werden, besteht neben dem risikofreien Zins (den die US-Notenbank schrittweise erhöhen will) auch aus einem Risikoaufschlag, der meist deutlich höher als der risikofreie Zins selbst ist. Eine schrittweise Erhöhung des risikofreien Zinssatzes durch die Notenbank hebt also den deutlich kleineren Teil des Abzinsungsfaktors– und das auch in einem überschaubaren Ausmaß (von derzeit 0% auf vielleicht 1,5%) an. Entscheidend ist in der Rechnung weiterhin der deutlich höhere Risikoaufschlag, der beispielsweise bei 6% liegen kann. Dies rechtfertigt jedenfalls keinesfalls Abschläge in dem bisherigen Ausmaß bei unseren Technologieunternehmen.

Viele Technologieunternehmen haben sich im Übrigen in Zeiten höherer Zinsen überdurchschnittlich gut entwickelt.

Versuchen Sie nicht schlauer zu sein als die Masse

Vor allem in diesen Phasen ist es essenziell, Ruhe zu bewahren und Standfestigkeit zu zeigen. In Kurzschlussreaktionen wird in der Regel deutlich mehr kaputt gemacht als gewonnen. Wir raten in diesem Zusammenhang auch explizit davon ab, mittels taktischer Vermögensallokation, sprich durch Aktienverkäufe mit geplanten späteren Rückkäufen zu niedrigeren Kursen, zu versuchen aus so einer Phase Profit zu schlagen oder auch zu versuchen das Vermögen vorübergehend in Sicherheit zu bringen. Hier ist man selten schlauer als der Rest der Anleger – den Gedankengang hat die breite Masse der Marktteilnehmer in der Regel zur gleichen Zeit und somit agiert man prozyklisch genau zum falschen Zeitpunkt.

Der Versuch, taktisch „klug“ zu agieren, endet in den meisten Fällen endgültig in einem gravierenden Renditeverlust. Das Schlaueste, was Sie in dieser Situation tun können, ist Geduld zu bewahren. Wir wollen Ihnen helfen, einen kühlen Kopf zu bewahren und Ihnen anhand einiger Daten nochmals aufzeigen, wie normal schlechtere Phasen bzw. Rücksetzer am Kapitalmarkt sind.

Fazit

Unsere Portfolios sind trotz einem Hang hin zu qualitativ hochwertigen, attraktiv wachsenden Unternehmen (die derzeit aus der Mode kommen) sowohl geografisch als auch hinsichtlich der Branchen gut diversifiziert. Wir sehen vorerst keinerlei Handlungsbedarf und wenn überhaupt nur Handlungsbedarf, um von neuen Möglichkeiten Gebrauch zu machen. Die fundamentalen Ergebnisse der Unternehmen sehen weiterhin gut aus und entsprechen nicht dem aktuellen Kursverlauf.

Sie können versichert sein, wir werden wie immer unser Bestes geben, um Ihr Vermögen langfristig optimal zu schützen und zu vermehren. Das trifft nicht nur auf Ihr Kapital zu, sondern auch auf unser eigenes, das in unseren Fällen analog zu unseren Strategien investiert ist.

Haben Sie Fragen zu unserer Strategie?

Estably ist die erste digitale Vermögensverwaltung aus Liechtenstein, die durch eine Mischung aus Technologie und menschlicher Anlageexpertise erstklassiges Vermögensmanagement ab € 20.000 anbietet. Dank langjähriger Erfahrung der Portfoliomanager im Bereich des Value Investings werden überdurchschnittliche Renditen angestrebt. Damit soll eine professionelle Vermögensverwaltung, wie sie bisher exklusiv für Großanleger möglich war, für jeden zugänglich sein – komfortabel, transparent und profitabel.

Hat Ihnen der Beitrag gefallen? Teilen Sie Ihn!

Diese Beiträge könnten Ihnen noch gefallen

Finanzblog

Die unterschätzte Gefahr der Finanzrepression

In unruhigen Zeiten suchen Anleger nach Sicherheit für ihr Vermögen. Doch was bedeutet schon sicher?

Wir lassen uns nicht infizieren! Unsere Strategie in Zeiten des Coronavirus

Aus aktuellem Anlass möchten wir unsere Gedanken, Strategien und Tipps im Zusammenhang mit unseren Investments und dem Coronavirus preisgeben.

Gold – Schön und unvergänglich (Interview mit Andreas Wagner)

Im Interview mit Businesstalk-Kudamm.de steht Estably Geschäftsführer Andreas Wagner zum Thema Gold Rede und Antwort.