Optionen erfolgreich handeln

Wissen Optionshandel

Startseite » Broker » Optionen » Optionsstrategien » Die wichtigsten Werte beim Handel auf Margin

Die wichtigsten Werte beim Handel auf Margin

Hier bei Estably versuchen wir, Ihnen Optionsstrategien nicht nur theoretisch zu vermitteln. Unsere praxisbezogenen Artikel stellen eine Hilfestellung dar, damit auch Sie mit Optionen profitabel Einkommen erzeugen können. In diesem Artikel erhalten Sie einen Überblick über die wichtigsten Werte beim Handel auf Margin.

Inhalt

Handeln Sie schon etwas länger Optionen und haben sich noch nicht mit der Margin beschäftigt? Margin kann uns dabei helfen, außergewöhnlich gute Ergebnisse zu erzielen, sie kann aber auch dafür sorgen, dass Ihr Konto sich auflöst, wenn Sie nicht vorsichtig damit umgehen. In diesem Artikel erfahren Sie, was die wichtigsten Werte beim Handel auf Margin sind, und wie Sie sicher gehen, dass sie Ihnen nicht gefährlich werden.

Was ist eigentlich Margin?

Wir haben es bereits in einem älteren Artikel kurz erwähnt. Wir fassen für Neulinge nur noch einmal kurz zusammen:

Das Wort Margin stellt ganz einfach eine Sicherheitsleistung dar. Diese Sicherheitsleistung ist eine Summe, die der Händler beim Handel mit Optionen oder Futures bei seinem Broker hinterlegen muss!

Da Sie für jede Position eine geringere Sicherheitsleistung hinterlegen müssen, als die Aktien tatsächlich wert sind, handeln Sie also auf Kredit.

Margin-Berechnung für Aktienpositionen

Die Inital Margin bei gewöhnlichen Aktien-Positionen liegt bei 25% des Aktienwertes. Beispiel:

- Eigenkapital (mit Beleihungswert): 10.000€

- Kauf von hundert Aktien zu je 100 €

- Gesamtwert der Aktien: 10.000 €

- Hinterlegte Sicherheitsleistung: 2.500 €

Dies bedeutet, dass Sie theoretisch 4 mal mehr Aktien kaufen könnten, als Sie sich leisten können. Wir raten davon natürlich ab, denn der Hebel geht auch in die andere Richtung. Dreht der Markt ist Ihr Konto platt.

Die 25% Sicherheitsleistung werden bei Eröffnung der Position und beim Halten der Position gefordert. Über Nacht wird jedoch die Reg-T-Margin überprüft. Hier wird mit 50% des aktuellen Aktienwertes gerechnet.

- Aktueller Aktienwert: 10.000 €

- Reg-T-Margin: 50% des Aktienwertes: 5.000 €

Diese Berechnung ist wichtig für unsere weiteren Werte.

Überschüssige Liquidität

Dies ist eine unserer beiden wichtigsten Werte beim Handel auf Margin. Die Überschüssige Liquidität berechnet sich aus unserem Eigenkapital mit Beleihungswert (EWL…Equity with Loan) und der Initial Margin (IM). Wir rechnen weiter im oben genannten Beispiel.

- Überschüssige Liquidität: EWL – IM

- Überschüssige Liquidität: 10.000 € -2.500 € = 7.500 €

- Überschüssige Liquidität: Größer 0, daher okey.

Würde man nun noch weitere Aktien kaufen wollen, ist dies nur möglich, solange dieser Wert größer 0 ist. Durch die Margin-Berechnung bei Positions-Eröfffnung würde der Broker in diesem Beispiel einen weiteren Kauf nur zulassen, solange weniger als 7.500 € an weiterer Sicherheitsleistung notwendig sind.

Dies wird in Echtzeit zu jedem Handelstag überprüft, man kann also zu jederzeit nachsehen, in wie weit man noch liquide Mittel zur Verfügung hat. Reizt man die Liquidität jedoch weit aus, kann es schon am Ende des Handelstages passieren, dass Positionen wieder liquidiert werden. Dies bringt uns zu unserem nächsten Wert. Dieser Wert darf also nie auf 0 fallen.

Special Memorandum Account (SMA)

Der Kontostand eines speziellen Kontos (SMA) wird in Echtzeit an jedem Handelstag überprüft. Dieses Konto ist mit Ihrem Margin-Wertpapier-Depot verbunden. Der Kontostand wird hier fortlaufend kontrolliert, und am Ende eines jeden Handelstages steht die Überprüfung des oben genannten Reg-T-Margin-Wertes an.

Beim SMA gibt es zwei verschiedene Berechnungsmethoden. Beide Varianten werden am Ende des Tages berechnet. Der höhere Wert zählt. Ist dieser Wert kleiner als 0 werden Positionen liquidiert. Dieses Ereignis stellt den Margin-Call dar.

Methode 1:

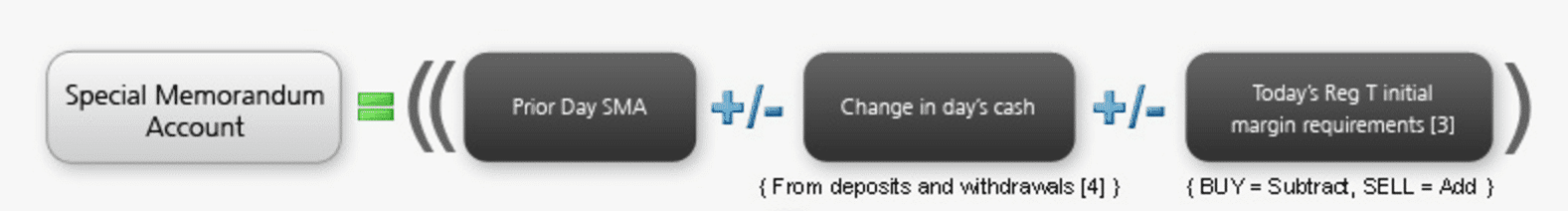

- SMA = ((Vortagsstand SMA +/- Barsaldoveränderung des Tages +/- Ersteinschussanforderungen der heutigen Transaktionen)

Der Vortagesstand des SMA und die Barsaldoveränderung zum Vortag sollte eigentlich selbsterklärend sein. Die Barsaldo-Veränderung ändert sich mit der Ein- und Auszahlung von Bargeld sowie mit der Eröffnung und Schließung von Optionspositionen. Bei der Ersteinschussanforderung der heutigen Transaktionen musste ich auch erst überlegen, was das zu bedeuten hat.

Hier die Erklärung:

Wir gehen in diesem Beispiel nur vom gewöhnlichen Kauf und Verkauf von Aktien aus. Beim Kauf von Aktien wird ein weitere Sicherheitsleistung hinterlegt. In diesem Szenario würde man die zusätzliche Sicherheitsleistung in der oben genannten Rechnung abziehen.

Beim Verkauf von Aktien wird weniger Margin gebunden. In diesem Szenario würden man die entfallene Sicherheitsleistung in der oben genannten Rechnung addieren, da der SMA-Wert über 0 sein muss. Verständlich?

In unserem Beispiel oben haben wir am Vortag einen SMA-Wert von 10.000 € (durch unsere Bareinlage). Wir haben nichts weiter eingezahlt, und auch nichts entnommen. Durch unseren Kauf von den 100 Aktien liegt die Reg-T-Margin bei 5000 € am Ende des Handelstages. Da wir kaufen müssen wir diesen Wert hier abziehen.

- SMA = 10.000 € + 0 € – 5000 €

- SMA = 5000 €

Methode 2:

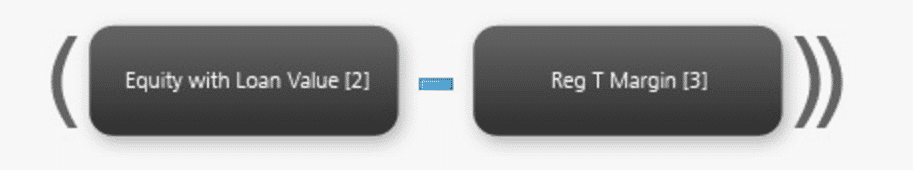

Die zweite Methode ist etwas einfacher zu berechnen. Hier wird der oben genannte EWL (Equitiy with Loan, oder auch Eigenkapital mit Beleihungswert) und wieder die Reg-T-Margin verwendet.

- SMA = EWL – Reg-T-Margin

- SMA = 10.000 € – 5000 €

In diesem Beispiel ist der Wert beider Methoden gleich, deshalb stellt sich auch nicht die Frage, welcher herangezogen wird. Ist er nicht gleich, wird der höhere Wert verwendet. Wichtig: Der SMA darf nicht unter 0 fallen!!

Muss ich das selbst ausrechnen?

Nein, dies muss nicht selbst ausgerechnet werden. Der SMA-Wert wird, wie schon oben erwähnt, in Echtzeit kontrolliert und in Ihrer Handelsplattform ausgewiesen. Der Wert sollte nur immer kontrolliert werden, wenn Sie sich in die Handelssoftware einloggen.

Wir versuchen den SMA-Wert immer so halten, dass er mindestens so groß ist wie unsere aktuelle Initial Margin, besser höher. Hierdurch wird sichergestellt, dass wir unsere Margin-Anforderung höchstens auf 50% ausreizen. Viele Optionshändler nehmen diese 50% Margin-Regel für ihren Handel an, wissen jedoch nicht warum. Rechnet man ein paar dieser Beispiele durch (mit Gewinnen und Verlusten im Aktienkurs), wird auch klar, warum 50% Sinn machen. Die Rechnungen dazu darf jeder selbst erledigen.

Wir sind zum Schluss gekommen, dass man bei einer Margin-Auslastung von 50% doppelt soviel handeln kann, wie man sich eigentlich leisten kann. Wir fühlen uns also im Beispiel oben relativ sicher, wenn wir Aktien kaufen müssten im Wert zwischen 10.000 und 20.000 Euro, eher die untere Grenze. (Zur Erinnerung: Bis zu 40.000 Euro könnten wir durch die Margin handeln) Wenn wir das von unserem Konto herunterbrechen würden, hätten wir momentan Aktien im Wert von ca. 12.000 Euro im Depot. Der Großteil ist also mit Kapital gedeckt, ein kleiner Teil wurde auf Margin gekauft. Sobald sich aber Gelegenheiten ergeben, werden natürlich wieder welche ausgebucht.

30% Crash

Angenommen man hätte wirklich mit 20.000 Euro Aktien gekauft, wenn nur 10.000 vorhanden waren, wäre man bis zu ungefähr 30% Kurssturz vor einem Margin-Call sicher. Dies geht aus unseren Berechnungen hervor. In diesem Szenario ist im Tages-Verlauf die überschüssige Liquidität bei Null angelangt, der Broker liquidiert die Position.

Zusammenfassung

Wenn Sie auf Margin handeln möchten, ist es von zentraler Bedeutung, dass die überschüssige Liquidität und der SMA NIEMALS auf 0 fallen. Am besten beginnen Sie damit, sich langsam heran zu tasten und kleinweise zu erhöhen. Wir raten allerdings auch dazu, die Margin nicht über 50% auszureizen, besser weniger. Wir sprechen hier aber nur von unserem Optionshandelansatz. Handelt der Optionshändler mit dem Trend, oder generell einen anderen Ansatz, muss diese 50% Regel nicht unbedingt zutreffen.

Wir kennen einige Händler, welche diese Sicherheitsleistung bis zu 80% ausreizen, und dies ist für deren Ansatz auch kein Problem, da sie bei Problemen die Positionen sofort selbst glatt stellen. Aber hier kommt sehr viel Erfahrung mit hinein, also empfehlen wir die Margin so gering als möglich zu halten.

Das Verständnis der Margin wird im langfristigen Handel eine große Rolle spielen. Machen Sie sie am besten zu Ihrem Freund, nicht zu Ihrem Feind. Respektieren Sie die Regeln der Sicherheitsleistung und werden Sie nicht übermütig.

Hat Ihnen der Beitrag gefallen? Teilen Sie Ihn!

Unsere Service Dienstleistungen

Sie handeln mit Ihrem IBKR Wertpapierdepot und wir stehen Ihnen bei allen Fragen mit unserer Expertise zur Verfügung.

- Unser Service:

- Technische Unterstützung

- Schulungen

- Informationen zu Märkten und Finanzinstrumenten

- Hilfe bei Problemlösungen aller Art

Wenn Sie selbst an den Börsen handeln möchten, ist das Depot bei IBKR die richtige Wahl für Sie. Bei Fragen stehen wir Ihnen unter [email protected] gerne zur Verfügung.