Optionen erfolgreich handeln

Wissen Optionshandel

Startseite » Broker » Optionen » Optionshandel » Short Strangle

Short Strangle

In diesem Artikel erfahren Sie was die Short Strangle Optionsstrategie ist, und wie Sie sie für sich gewinnbringend einsetzen können.

Inhalt

Konstruktion der Short Strangle Optionsstrategie

Verkauf 1 OTM Call

Verkauf 1 OTM Put

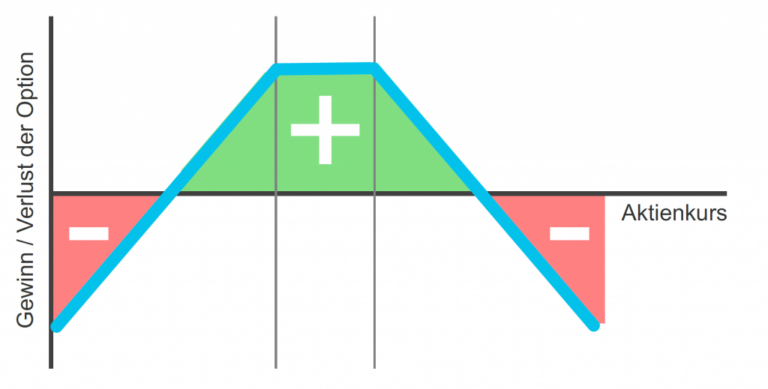

Ein Short Strangle ist eine neutrale Strategie die sich aus zwei Short Optionen zusammensetzt. Auf der Oberseite wird ein Call verkauft (also Short Call) und auf der Unterseite wird ein Put verkauft (also Short Put). Die Strategie ist rentabel wenn der Aktienkurs zwischen den zwei Strikes bleibt. Der Zeitwertverfall und ein Abfallen der Volatilität kann hier zu einem schnellen Gewinn führen. Der Short Strangle ist durch den Call eine Optionsstrategie mit undefiniertem Risiko.

Übersicht Short Strangle

- Maximaler Verlust: undefiniert (theoretisch unbegrenzt)

- Maximaler Profit: Eingenommene Prämie der beiden Short Optionen

- Marktumfeld: neutral

- Volatilität: wenn möglich hoch

- Berechnung des Break-Even-Points:

- Oberseite: Strike des Short Calls + eingenommene Prämie

- Unterseite: Strike des Short Puts – eingenommene Prämie

Beim Short Strangle ist zu beachten, dass wir durch den Short Call wirklich mit unbegrenztem Verlustpotential arbeiten. Deshalb ist es hier wichtig, diese Strategie eher zu verwenden, wenn die Volatilität hoch genug ist. Je größer die Volatilität, desto weiter können wir den Strangle aufsetzen und trotzdem bekommen wir noch eine angemessene Prämie. Je weiter die Strikes vom aktuellen Kurs entfernt sind, desto geringer ist die Wahrscheinlichkeit, dass einer der Strikes erreicht wird.

Ein großer Vorteil dieser Strategie ist, dass nur einer der beiden Strikes in Bedrängnis geraten kann. Das Laufzeitende der beiden Short-Optionen ist identisch. Der Kurs des Basiswertes kann sich nur in eine Richtung bewegen. Sollte der Short Call in Bedrängnis geraten, so kann die Prämie des Short Puts realisiert werden und umgekehrt. Nähert sich der Kurs der Aktie einem Strike, so muss nur dieser adjustiert werden.

Für Optionshändler mit ein bisschen mehr Kapital könnte dies die ultimative Strategie sein, da sie eine der höchsten Wahrscheinlichkeiten zum Erfolg aufweist. Warum aber nur für Händler mit etwas mehr Kapital? Durch das Verkaufen der Naked Short Optionen auf beiden Seiten wird etwas mehr Margin hinterlegt als auf Strategien mit Long Positionen zur Absicherung. Zum Thema Margin werden wir noch kommen.

Hat Ihnen der Beitrag gefallen? Teilen Sie Ihn!

Unsere Service Dienstleistungen

Sie handeln mit Ihrem IBKR Wertpapierdepot und wir stehen Ihnen bei allen Fragen mit unserer Expertise zur Verfügung.

- Unser Service:

- Technische Unterstützung

- Schulungen

- Informationen zu Märkten und Finanzinstrumenten

- Hilfe bei Problemlösungen aller Art

Wenn Sie selbst an den Börsen handeln möchten, ist das Depot bei IBKR die richtige Wahl für Sie. Bei Fragen stehen wir Ihnen unter [email protected] gerne zur Verfügung.